现在是终身寿险的时代吗?

我觉得是的。未来更是属于终身寿险的时代 。

为什么是终身寿险时代?

从需求层面上来看,市场上确实存在着较大的实际需求。举一个简单的例子,在我自己看来,国内有多少企业主/创业者,就至少有多少对终身寿险的需求或潜在需求,更别说还有其他各种人士的需求。 具体原因也并不复杂。经营企业本身就是一件风险较高的事情,企业主/创业者天然就需要能帮他们转移风险的工具,像海外信托、终身寿险等。比如说可以利用终身寿险现金价值高,分红收益稳定的特点,通过设置投保人、受保人和受益人,来部分或全部做好他们自身家庭与企业之间的相对的债务隔离。这样就算是以后企业经营不善,陷入债务麻烦中,他们的自身家庭也起码会有一笔生活费。同时,终身寿险又具有高杠杆的特性,其天然也能完美满足投保人转移人身风险,完成定向安全传承的需求。

不过,目前来看,这些潜在需求并没有被很有效地挖掘,实际需求也并没有被很有效地解决。

在我个人看来,这与供给端有较大的关系。比如现在人寿保险公司主推的方案和产品,无疑是重疾险和医疗险,现在的寿险从业人员绝大多数也是以做重疾保单和医疗保单为主。这无疑很符合当今社会的需要,其本身也确实是在顺应行业潮流。但这样的供给影响了需求,所以从事终身寿险业务的人很少,其自然就对挖掘潜在需求和解决实际需求有较大影响。再比如,虽然终身寿险的产品结构非常简单,但其实现在能讲清楚终身寿险的从业人员却很少。因为在它金融的外表之下,本质上是一种法律工具,涉及到保险、法律、信托等多个方面。自然,这也需要一个专业团队的全力支持,而一般的保险从业人员或是一般的团队根本就不能提供相应的配套设施。(个人V:TravelBoss999)

终身寿险的市场广,潜力大,现在却并没有多少人参与其中,这当然是一个终身寿险时代。而随着现存的需求被逐渐解决,潜在的需求被逐渐挖掘,市场进一步扩展,以后必定也是一个终身寿险的时代。

在终身寿险里,我们主要关注哪几个部分?

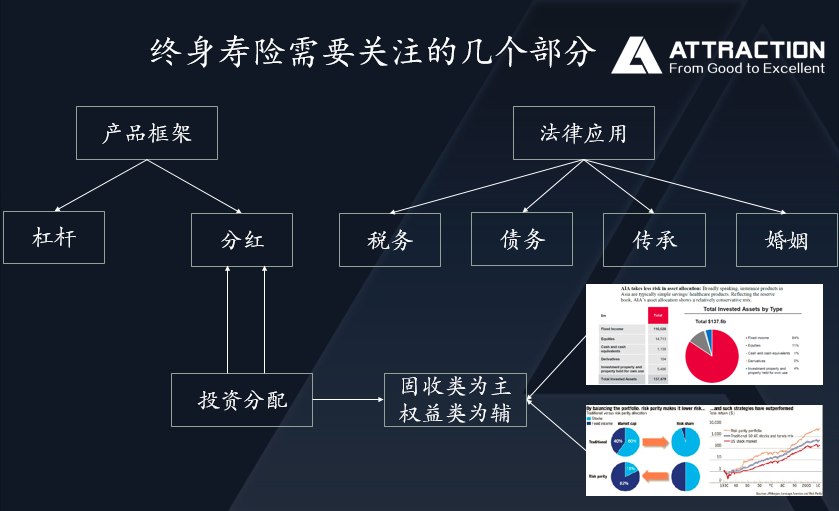

在之前的分享中,我总结了一下在终身寿险里需要重点关注的几个部分,即产品框架、投资分配及法律应用。

产品框架:终身寿险的保险给付条件非常简单明了,即理赔身故。所以其相应的产品框架(产品结构)非常简单,主要就包括两个部分,杠杆和分红。

杠杆部分是保险公司通过一系列精算,提供给我们的一个远高于实际保费的保额,其能放大我们所得到的实际保障。举个例子,如果一位30岁的健康男士在香港投保终身寿险,一次性缴交13-15W美元(寿险都有保费评级,具体的保费依评级而定)的保费,他的保额就有100W美元,人寿杠杆能达到6.7-7.7倍。如果他选择年缴保费的方式,那么他在交款期间的人寿杠杆会更高。另外,在有这么高的杠杆的情况下,终身寿险普遍的现金价值也很高,像趸交的终身寿险,其第一年的现金价值就能达到已交保费的75-80%。所以无论我们是想给家人一个更好的保障,或是想完成安全且隐私的财富传承,我们都可以用较少的钱,去安全地完成一件具有较大意义的事情。

分红部分则是保险公司通过运营管理相关的保险资金,从所得的投资收益和资本增值中,分派给保单持有人的红利。终身寿险分红的收益并不高,趸交版本终身寿险的IRR(内涵报酬率,可以理解为纯复利)在3%-3.5%之间,期缴版本终身寿险的IRR则在4%-5%之间。但分红风险较低,安全稳定,历史分配数据可查,且美元本身通胀率较低。所以其足以为终身寿险这样的长期保险提供较强的抗通胀能力。同时,分红也能为保单持有人提供一个更灵活的选择。因为我们完全可以选择一次性退保,提取所有的分红,也可以选择每年提取一定的资金,来构成我们生活费的补充。举个例子,比如老王的家庭现在是一家三口,孩子还很小,太太也是全职在家,家庭责任较重。他身处IT/金融/咨询/…..行业,工业压力也较大。为了做好家庭保障,他配置了终身寿险,这样就算他自己出了意外,他太太和孩子起码也有一笔不菲的生活费。如果平平安安过渡到了退休阶段,他也能从保单里每年提取到一笔退休金做补充。

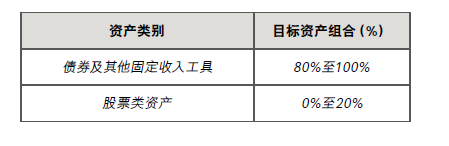

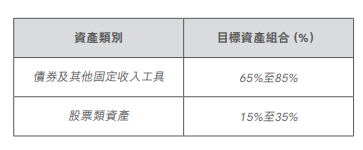

投资分配:终身寿险的总体风险较低,分红稳定。一方面,终身寿险本身投资标的的构成就以稳定固收类工具为主,权益类工具为辅,其风险总体较低。如AIA趸交的终身寿险财富恒裕,其固收类工具的占比为80%-100%,权益类工具的占比为0-20%。期缴的易达终身保,固收类工具的占比为65%-85%,权益类工具的占比为15-35%。

AIA终身寿险——财富恒裕(趸交)的投资分配情况

AIA终身寿险——易达终身保(期缴)的投资分配情况

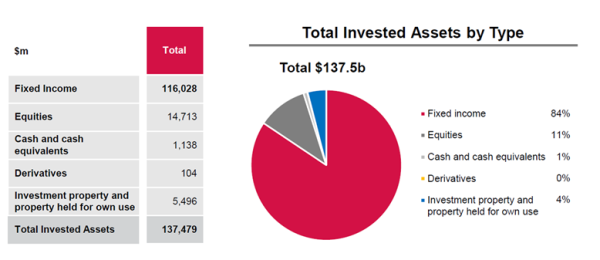

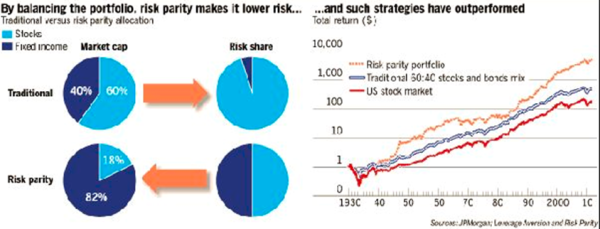

另一方面,香港保险公司整体的投资分配和运营情况良好。根据AIA2016年度投资者简介:JPMorgan Research,其稳定的固收类资产占比达到了84%,最新的自由盈余已达至148亿美元。

另外很有意思的是,这样的资产配置比例,和著名的桥水基金的风险均衡投资策略所得出的分配比例非常相似。而桥水基金在过去的二三十年里获得了巨大的成功。

法律应用:前面我们说到,终身寿险的产品框架(结构)非常简单,真正比较复杂的其实是它相应的法律应用,主要涉及到税务、债务、传承和婚姻方面。

税务:终身寿险不会存在税的问题。关于所得税,香港和内地现阶段都不会征收保单分红部分的利得税;关于遗产税,香港早已废除遗产税,内地的遗产税据说正在酝酿中。但根据内地《保险法》的规定,人寿保单在指定了受益人的情况下,很难算作保单持有人的遗产,所以被征税的概率自然也很低。即便以后真的出了遗产税,分红保单也有税务递延的功能。

随着国内各种税制改革的实行,CRS和FATCA的推动,强行避税的时代注定将要过去,以后资产配置的主流也必然是“免税”或“低税”投资品。

债务:终身寿险也能解决一部分关于债务的问题。因为我们可以通过合理地设置投保人、受保人和受益人,完成一定程度的“债务隔离”。比如企业主本人面临的债务风险较大,理论上讲就不太适合做保单持有人。这个时候我们可以通过设置和签订“赠与”协议,把保单持有人设置成债务风险小的人,比如企业主的父母,而他自己做受保人,孩子作持有人。另一方面,因为海外保单隐私性较强,且与内地存在较大的法律鸿沟,所以其也能够帮助我们保全财产。当然,恶意避债,是绝对不可能获得任何法律的支持的。

传承:在终身寿险里,因为有杠杆的存在,所以我们可以用较少的资金去完成一份较大的传承。比如在前面的例子里,一位30岁的健康男士在香港投保终身寿险,一次性缴交13-15W美元(寿险都有保费评级,具体的保费依评级而定)的保费,他以后的传承金额至少就有100W美元(有分红的存在)。同时,利用终身寿险传承,只需指定受益人即可定向传承,隐私安全,也无需进行复杂的遗嘱公证。举个简单的例子,比如如果老王经历过两段婚姻,有了继子继女,如果他在身故前没有做任何财产安排的话,他继子继女也会成为他财产的第一顺位继承人,继承他的部分财产。同时,如果他意识到了这个问题,想要做类似遗嘱公证之类的安排,在实际操作中也很难让每个人达成一致。而通过终身寿险定向传承,无需复杂的程序,且资金绝对安全隐私。

婚姻:终身寿险还能解决一部分的婚姻问题。比如,在婚姻中弱势的一方,可以选择配置终身寿险来防止财产被分割,如女方自己作持有人和受保人,但设置受益人为其子女。同时,用终身寿险作为自己的婚前财产配置,或者是作为自己子女的婚前资产配置(父母做持有人),也能解决在婚姻中可能潜在的财产分割风险,以防止人财两空的情况发生。

在终身寿险里,选择什么样的方案呢?

一笔过缴费(趸交)方案:代表方案为财富恒裕。人寿杠杆最高(具有保费评级,身体越好,保费越便宜);绝对的安全(现金价值高,一开始就能达到所交保费的75%);收益稳定,投资运营极其保守,IRR能达到3-3.5%;支持私人银行融资、保单抵押;有专属的后勤部门支持整个投保。

期缴方案:代表方案为易达终身保。人寿杠杆仅次于财富恒裕;同样也较安全,在缴交完保费后的现金价值,最高能达到缴交保费的60%;收益率高且稳定,IRR最高能达到5%左右;经历了时间的检验,2008年金融危机时推出,历史分红实现率优秀。

如果说我们想拿到最高的杠杆,无现金流的压力,那么趸交方案无疑是最适合的。

如果说可以愿意牺牲一部分杠杆,来换取现金流的缓解或是收益率的提升,那么期缴方案更为合适。

微信扫一扫打赏

微信扫一扫打赏

支付宝扫一扫打赏

支付宝扫一扫打赏