天河马新闻

出品:新浪财经上市公司研究院

作者:木予

被阿里“狠心”抛售后,大润发迎来了一位前盒马高管。

据连锁商超大润发母公司高鑫零售公告披露,公司原执行董事、首席执行官沈辉因家庭事务辞任,自12月1日起其职位由盒马前首席商品官李卫平接任。公开报道显示,李卫平曾担任韩国乐天超市华北区总经理,以及华润超市采购高级经理。2018年加入盒马后,她先后出任盒马鲜生CEO、盒马首席商品官等重要职务,主导商品体系建设和产地直采,是带领盒马区域扭亏的关键人物之一。

回望年初,沈辉还曾带领团队前往河南许昌向胖东来学习经验,紧跟永辉、步步高(维权)等同行步伐,计划对线下门店进行全面调整改造。然而仅9个月后,公司便毅然放弃了体验优先的“胖东来模式”,转向拥抱效率至上的“盒马经验”。

阿里陪跑7年折价“清仓” 德弘接盘大刀阔斧改造

高鑫零售曾是阿里“新零售”战略中极为重要的一环。

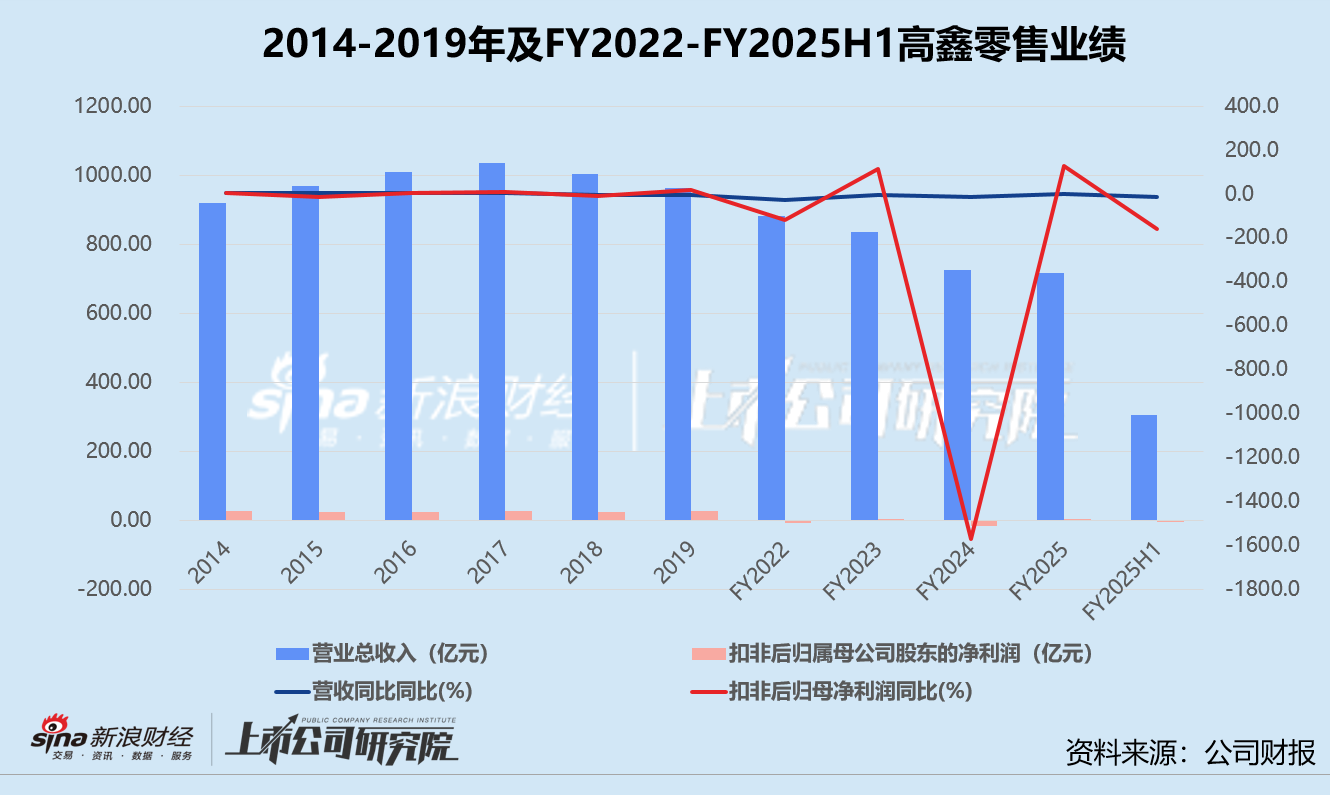

2017年11月,阿里以每股6.50港元收购高鑫零售约36.16%的股份,一跃成为其第二大股东,总对价合计224.25亿港元。彼时正是高鑫零售的高光时期,公司连续三年营收突破千亿大关,扣非后归母净利润稳定在25亿元上下,经营活动产生的现金流净额一度逼近70亿元。2019年,其营收虽然出现小幅下滑,但销售毛利率创下新高至27.0%,净利润也达到28.34亿元。

于是2020年10月,阿里再次以8.10港元/股追加投资,对高鑫零售的直接和间接持股比例提升至77.02%,交易总金额共279.57亿港元。增持完成后,高鑫零售成为阿里的并表子公司,财政年度结算日由12月31日变更为3月31日,与集团同步。随后,阿里委派时任副总裁的林小海出任公司执行董事,高鑫零售创始人黄明端则担任董事会主席。

至此,阿里豪掷逾500亿港元,将高鑫零售庞大且成熟的线下实体网络收之麾下;而高鑫零售背靠阿里突出的互联网基础设施能力和生态流量,高举高打地开启了线上渠道数字化转型。

不过,双方的“甜蜜期”随即急转直下。外部环境不利与内部协同效应不及预期等因素叠加,2022财年(2021年3月31日-2022年3月31日)至2024财年(2023年3月31日-2024年3月31日),高鑫零售业绩持续恶化。公司收入规模一路缩水至725.67亿元,报告期内累计净亏损达22.35亿元,资产负债率连年攀升至64.1%,2024年末股价与收购前最高点相比跌幅高达77.8%。

2025年1月1日,阿里宣布剥离“非核心资产”高鑫零售。公告显示,阿里子公司及New Retail与德弘资本订立协议,出售所持的高鑫零售全部股权,约占标的公司已发行股份总数约78.7%,交易金额不超过131.38亿元。2月27日,德弘资本通过要约人Paragon Shine Limited完成对高鑫零售75.08亿股股份的收购,最终交易金额为103.61亿港元。若不考虑陪跑7年间的技术资源支持和资金投入,阿里在高鑫零售项目上仅账面亏损就超过400亿港元。

而与阿里此类寻求协同的产业资本不同,德弘资本作为私募股权投资机构,收购上市公司通常出于两类诉求:其一是实现资产增值与财务退出,其二是改造公司成为投资平台。从德弘资本接手后采取的种种改造举措来看,其收购高鑫零售的目标显然属于前者。

一方面,德弘资本对高鑫零售核心管理层进行了“大换血”。公司创始人黄明端正式退场,董事会主席一职由德弘资本创始合伙人华裕能出任。原阿里系高管秦跃红及韩鎏辞任非执行董事,由德弘资本负责消费零售投资的执行董事王冠男和副总裁梅梦雪接任。值得关注的是,新任董事会成员均不领取董事酬金,服务期限锁定三年。

另一方面,德弘资本大刀阔斧地调整了高鑫零售的组织架构和发展战略。公司原华中和华西区所有门店被重新分配至华东、华北和华南区管理,六大运营区缩减至华东、华北、东北和华南四个。与此同时,收缩大卖场、布局前置仓,高鑫零售分离了采购和运营职能,建立起自有品牌研发体系,开发差异化商品组合,推动大润发向“买手型、研发型品质商品制造零售”转型。

由此可见,德弘资本对于高鑫零售的期待,或是从传统的连锁商超渠道转型为像盒马、Costco、山姆一样具备商品研发能力的品牌。

扭亏只是昙花一现 上半财年同店销售、客单价双降

尽管设想美好,真正的改造效果却尚不明显。

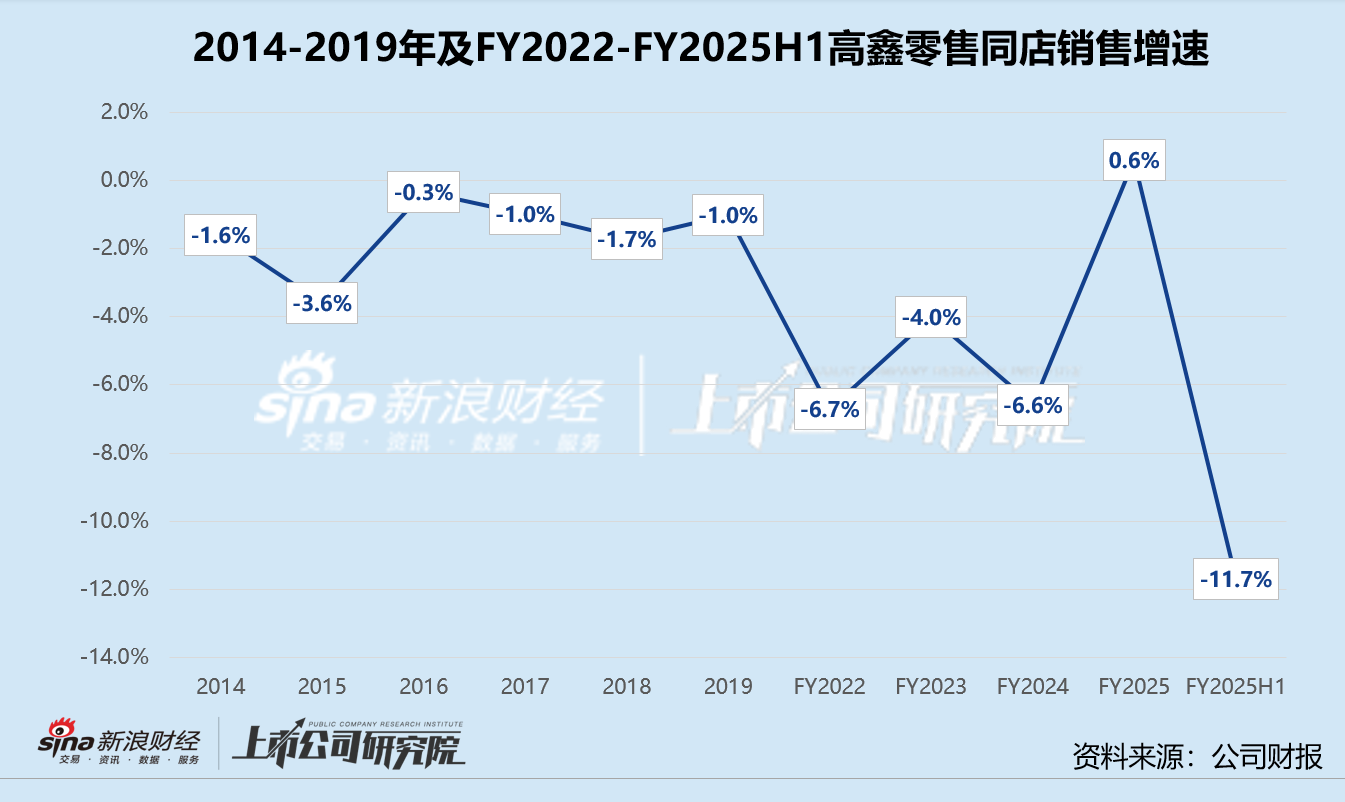

据2025财年业绩报告显示,2024年3月31日至2025年3月31日,高鑫零售实现总营收715.52亿元,同比微降1.40%;扣非后归母净利润录得4.05亿元,而2024财年同期为亏损16.05亿元;同店销售自2014年以来首次翻正,增速约为0.6%。

但细究其运营数据不难发现,此番扭亏更多归功于闭店降本。报告期内,高鑫零售一口气关闭了8家大卖场,其中1家被改造为M会员店。而公司的销售及营销开支包括经营租约开支、平台开支、打包及配送费等门店经营成本,行政费用则包括物业、厂房及设备折旧,两项支出由于线下门店锐减,同比分别减少16.2%、24.1%。

令人担忧的是,闭店减亏毕竟不是长久之计,且该举措的边际效应也在递减。2026上半财年,高鑫零售继续关闭了6家大卖场和1家中型超市,与2025财年同期相比,大卖场数量净减少4家,建筑面积净减少11.97万平方米。而截至2025年9月30日止六个月,公司销售及营销费用同比仅下降4.7个百分点,行政费用同比降幅约为17.2%。

终端门店的不断减少,直接影响了高鑫零售的销售收入。报告期内,公司总营收约为305.02亿元,同比下降12.1%,其中来自商品销售的收入为290.81亿元,同比减少41.05亿元;扣非后归母净利润重回亏损,约为-1.23亿元;同店销售增速骤降至-11.7%,平均客单价亦有所下降。

从长远来看,高鑫零售的门店商品升级和供应链改革,需要长期且持续的高额投入,而公司盈利表现不甚稳定,导致现金流状况时好时坏。2022财年至2025财年,高鑫零售的账面现金及现金等价物分别为112.94亿元、124.08亿元、119.08亿元、67.98亿元,整体呈下行趋势。2026上半财年,虽然公司经营活动产生的现金流净额高达13.23亿元,但其中绝大部分来自自有物业等固定资产折旧与摊销项目的会计调整,其实际可自由支配的现金流依然吃紧。

更何况,高鑫零售的会员制度、自有品牌和即时零售等新业务仍在起步阶段。2026上半财年,公司的会员费收入仅为1800万元,对总营收贡献比例低至0.06%。若按照普通会员每年260元的会员费简单推算,高鑫零售的付费会员规模接近7万,远低于fudi的20万、盒马的300万(2022年末公开披露数据),与山姆在中国的900万会员更是相去甚远。

报告期内,公司自有销售品牌销售额占比不足3%。而相较之下,盒马、Costco、山姆自有品牌占比分别为35%、32%、25%。刚刚启动的前置仓项目,虽然已落地上海、江阴、沈阳、济南、清远5地试点,但日均销售额只有约5万元,与美团小象超市、朴朴超市、叮咚买菜等头部玩家的15-30万元日均销售额同样差距巨大。

自造血能力堪忧、新增长极不明,高鑫零售还需要德弘资本更多的资金支持。而实体零售业改造周期通常为3-5年,私募股权投资基金一般在成立的第5年便开始进入退出期,留给德弘资本周转的时间或已不多。

责任编辑:公司观察

天河马新闻

微信扫一扫打赏

微信扫一扫打赏

支付宝扫一扫打赏

支付宝扫一扫打赏